Informativos

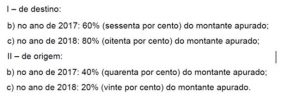

Conforme correspondência enviada no ano de 2015, reiteramos, que a partir de 01/2017 nas vendas interestaduais para não contribuintes do ICMS, a alíquota do difal partilha sofreu alteração, sendo 60% para o Estado de destino e 40% para o Estado de Pernambuco. Orientamos alterar o cadastro do seu sistema. Informamos ainda, que esta orientação é regida pela Lei nº 15.605 e o Convênio 93 de 2015. Segue abaixo cronograma de recolhimento do diferencial de alíquotas nas vendas interestaduais para não contribuintes do ICMS:

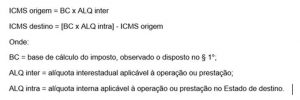

Sendo assim, o ICMS devido às unidades federadas de origem e destino deverão ser calculados por meio da aplicação das fórmulas abaixo:

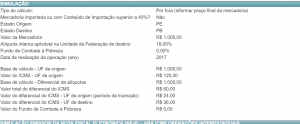

Abaixo segue simulação do cálculo, considerando o valor do produto R$ 1.000,00:

Segue abaixo a legislação que trata sobre o assunto:

“Art. 1º A Lei nº 10.259, de 27 de janeiro de 1989, que institui o Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS, passa a vigorar com as seguintes modificações:

Art. 23-A. A partir de 1º de janeiro de 2016, nas operações e prestações interestaduais, as respectivas alíquotas do imposto são as seguintes: (AC)

I – 12% (doze por cento); e

II – 4% (quatro por cento):

b) na hipótese de bem ou mercadoria importados do exterior, observado o disposto no § 1º.

§ 1º Relativamente à alíquota prevista na alínea “b” do inciso II do caput, deve-se observar:

I – aplica-se a bem e mercadoria que, após o respectivo desembaraço aduaneiro:

a) não tenham sido submetidos a processo de industrialização; ou

b) se submetidos a qualquer processo de transformação, beneficiamento, montagem, acondicionamento, reacondicionamento, renovação ou recondicionamento, resultem em mercadoria ou bem com conteúdo de importação superior a 40% (quarenta por cento), correspondente ao quociente entre o valor da parcela importada do exterior e o valor total da operação de saída interestadual da mercadoria ou bem submetido a processo de industrialização; e

II – não se aplica a:

a) bem ou mercadoria que não tenham similar nacional, definidos em lista específica e editada pelo Conselho de Ministros da Câmara de Comércio Exterior – CAMEX, para os fins da Resolução do Senado Federal nº 13/2012;

b) bem ou mercadoria produzidos em conformidade com os processos produtivos básicos de que tratam o Decreto Lei Federal nº 288, de 28 de fevereiro de 1967, e as Leis Federais nº 8.248, de 23 de outubro de 1991, nº 8.387, de 30 de dezembro de 1991, nº 10.176, de 11 de janeiro de 2001, e nº 11.484, de 31 de maio de 2007; e

c) gás natural.

§ 2º Relativamente às operações ou prestações que destinem bens ou serviços a consumidor final localizado em outra Unidade da Federação, observa-se:

I – cabe à Unidade da Federação da localização do destinatário da mercadoria ou tomador do serviço o montante do imposto relativo à aplicação do percentual correspondente à diferença entre a alíquota vigente para a operação ou prestação interna na Unidade da Federação do destinatário e aquela utilizada na operação ou prestação interestadual sobre a respectiva base de cálculo, observado o disposto no § 3º; e

II – o recolhimento do imposto de que trata o inciso I deve ser efetuado:

a) pelo adquirente ou tomador, quando contribuinte do imposto; ou

b) pelo remetente ou prestador, quando o adquirente ou tomador não for contribuinte do ICMS.

§ 3º Nos exercícios de 2016 a 2018, na hipótese do § 2º, o montante do imposto referido no inciso I, quando o adquirente ou tomador não for contribuinte do ICMS, deve ser partilhado entre este Estado e a Unidade da Federação de destino, cabendo a Pernambuco, além do valor do imposto relativo à correspondente operação interestadual, aquele resultante da aplicação dos seguintes percentuais sobre o mencionado montante:

I – em 2016, 60% (sessenta por cento);

II – em 2017, 40% (quarenta por cento); e

III – em 2018, 20% (vinte por cento).